La rémunération des associés de SEL

Le traitement fiscal, social et comptable de la rémunération versée aux associés des sociétés d’exercice libéral (SEL)

C’est l’une des mesures fiscales majeures pour les exercices clos en 2024 : à compter du 1er janvier de cette année, les rémunérations perçues par les associés des sociétés d’exercice libéral (SEL), pour l’exercice de leur activité, seront imposables dans la catégorie des bénéfices non commerciaux (BNC) et non plus dans la catégorie des traitements et salaires. En d’autres mots, la plupart des professionnels de santé devra déclarer leurs revenus 2024 dans une case totalement différente de celle qu’ils ont toujours utilisé.

Cette réforme, dont l’objectif caché -mais pas trop- est de « donner la chasse » à l’abattement forfaitaire de 10% dont bénéficient les traitements et salaires, peut amener à des bouleversements majeurs au sein des professions concernées

Mais venons aux textes.

Le BOFIP édité par l’administration fiscale en date du 5Janvier 2023(1) a entériné l’imposition des rémunérations des professionnels de santé dans la catégorie des BNC ; toutefois, si le professionnel exerce son activité dans des conditions traduisant un lien de subordination envers la société, ces rémunérations restent imposables en traitements et salaires(2).

Un rescrit paru le 27 décembre 2023 et la mise à jour du BOFIP(3) ont confirmé la distinction des régimes fiscaux, sur la base de l’existence du lien de subordination et précisé que les associés de SEL peuvent se prévaloir du régime micro-BNC, à condition de respecter les seuils de recettes propres à ce régime (77 700 € pour l’année 2024).

Les conséquences pratiques de cette décision sont nombreuses.

A) Nouveau régime fiscal des associés de SEL

Tout d’abord, s’il relève du régime réel (déclaration contrôlée), chaque associé de SEL doit déclarer son résultat annuel sur l’imprimé n°2035.

Pour cela faire, il doit préalablement effectuer la démarche de création de son dossier professionnel auprès du service des impôts des entreprises dont il dépend, en lui adressant le questionnaire ci-joint.

Mais, avant de faire cela, l’associé doit déterminer quel type de rémunération rentre dans le cadre des BNC, et quel type dans le cadre des traitements et salaires (art. 62 du CGI pour les gérants majoritaires de SELARL)

A ce titre, l’administration a indiqué qui bénéficient de l’ancien traitement les rémunérations liées à des taches non réalisés dans le cadre de l’activité libérale, par exemple :

- Les convocations d’assemblées ;

- La représentation de la société dans les rapports avec les associés et à l’égard des tiers ;

- Les décisions de déplacement du siège social

En revanche, les tâches administratives inhérentes à la pratique de l’activité libérale sont à imposer au titre du BNC. Sont à ce titre concernées :

- La facturation du client ou du patient ;

- L’encaissement ;

- Les prises de rendez-vous ;

- Les approvisionnements de fournitures ;

- La gestion des équipes ;

- La rédaction de documents tels que des ordonnances de prescriptions.

Ainsi, s’il est impossible de distinguer les « rémunérations de gérance » des « rémunérations techniques », ces dernières sont imposées dans les conditions prévues à l’article 62 du CGI, mais l’associé intéressé doit apporter la preuve par tout moyen qu’il ne peut pas procéder à une telle distinction(4).

Autant dire que -à l’exception des dirigeants de grands groupes- les professionnels médicaux pourront difficilement justifier de passer la plupart de leur temps de travail dans des taches non libérales ; ainsi, à titre de règle pratique, il est admis que les 5 % de la rémunération globale perçue par le gérant correspondent à des revenus de gérance.

D’autres conséquences à niveau fiscal concernent :

- La TVA.

Etant donné que c’est bien la SEL qui exerce la profession par l’intermédiaire de ses associés, et que ceux-ci ne supportent les risques économiques liés, ils ne sont pas assujettis à la TVA, et leurs rémunérations techniques ne sont pas soumises à une obligation de facturation. - La CFE

Pour les associés relevant des BNC, il faut déterminer si l’associé exerce ou non une activité professionnelle propre non salariée (sachant que l’imposition en BNC d’un associé n’emporte pas en soi la création d’une nouvelle personne juridique ou d’une nouvelle activité économique). Dans le premier cas, il devient redevable de la CFE au titre de l’activité propre non salariée(5).

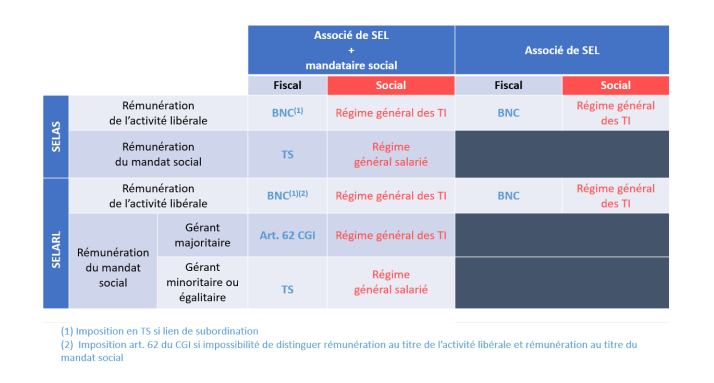

B) Régime social des mandataires et associés de SEL

Le régime social d’un mandataire ou d’un associé de SEL dépend de la forme de la société, de la qualité du mandataire (associé ou non) et de l’option fiscale de la société.

A1. Mandataires sociaux de SEL

Ainsi :

- Le gérant majoritaire de SELARL est travailleur indépendant et cotise au régime des

indépendants sur la partie de rémunération perçue au titre de son mandat social, sur les autres rémunérations issues de son activité libérale et sur la partie des dividendes perçus excédant 10 % du capital social (pour les sociétés ayant opté pour l’IS) ; - Le gérant non-majoritaire de SELARL ou le mandataire social de SELAS est assimilé salarié et cotise au régime général de l’URSSAF sur la partie de la rémunération perçue au titre de son mandat social, et au régime des indépendants au titre des autres rémunérations issues de son activité libérale et sur les dividendes excédant 10 % du capital social ;

- L’associé qui n’exerce aucune activité dans la société et qui ne perçoit pas de rémunération ne relève d’aucun régime social ;

- L’associé (non-mandataire social) qui exerce une fonction dans la société peut relever de la sécurité sociale des indépendants (SSI) ou du régime général des salariés s’il exerce des fonctions rémunérées sous la subordination juridique du mandataire social(6).

C) Comptabilisation de la rémunération des associés de SEL

Comme nous l’avons déjà expliqué, il convient désormais de ventiler la rémunération perçue par un associé de SEL entre celle qui est relative à ses fonctions de direction (traitements et salaires), et celle relative aux fonctions techniques (BNC), sachant que la catégorie des traitements et salaires serait maintenue lorsque l’activité s’exerce dans les conditions traduisant l’existence d’un lien de subordination envers la SEL.

Cela génère des conséquences à niveau de la comptabilisation de la rémunération dans les comptes de la SEL, ainsi que des obligations comptables afférentes aux rémunérations perçues par les associés au titre de l’exercice de leur activité libérale.

Dans son Avis n° 2024-01 du 20 mars 2024, le Conseil national de l’Ordre des experts-comptables (CNOEC) a examiné tous les comptes de charge susceptibles d’être utilisés et est parvenu aux conclusions suivantes :

- Les comptes de sous-traitance (604,611) ne sont pas adaptés, du fait de l’absence de relation entrepreneur/sous-traitant entre la SEL et son associé. En effet, le changement de catégorie d’imposition n’emporte pas la création d’une nouvelle personne juridique ou d’une nouvelle activité économique ;

- Les comptes 622 (rémunérations d’intermédiaires et honoraires) sont aussi à écarter, car les associés de SEL ne sont pas en rapport juridique avec les clients de la société, ni peuvent être assimilés à des tiers vis-à-vis de celle-ci ;

- Le compte 644 (rémunération du travail de l’exploitant), utilisé par les entreprises individuelles, est à exclure car l’associé de SEL n’exerce pas d’activité en nom propre ;

Finalement, le conseil opte pour une inscription au débit du compte 641 « Rémunération du personnel ».

A ce stade, des cas de figures différents se présentent :

- Les revenus d’une activité libérale pour laquelle un lien de subordination vers la SEL est établi feraient l’objet d’une fiche de paie, et la contrepartie du compte 641 serait le compte 421 « Personnel-rémunérations dues ». Les cotisations salariales à la charge des associés seraient également comptabilisés dans le compte 641, alors que les charges patronales resteraient dans le compte 645 « Charges de sécurité sociale ».

- Le même traitement comptable s’appliquerait aux revenus provenant des fonctions de direction des associés et mandataires de SELAS et des gérant non majoritaires de SELARL, considérés comme des traitements et salaires.

- Si le lien de subordination n’est pas établi, les revenus de l’activité libérale rentrent dans la catégorie des BNC. La contrepartie du compte 641 dans les comptes de la SEL est alors le compte courant associé, et les charges sociales facultatives et obligatoires sont inclues dans la rémunération du gérant

En ce qui concerne les obligations comptables qui en découlent, la distinction est plus simple

- Les associés qui optent pour le régime micro-BNC ne doivent tenir aucune comptabilité, mais peuvent être tenus, sur demande du service des impôts, de présenter un détail journalier de leurs recettes professionnelles (CGI, art. 102 ter, 4).

- Les BNC n’étant pas des entités tenues d’établir des comptes annuels, le plan comptable général ne leur est pas applicable. Toutefois, l’article 99 du Code Général des Impôts (CGI) dispose que les contribuables doivent tenir un livre-journal présentant quotidiennement le détail de leurs recettes et de leurs dépenses professionnelles, ainsi qu’un registre des immobilisations.

Dans la pratique, la déclaration 2035 souscrite par les contribuables concernés doit contenir :

- D’une part la rémunération totale (rémunération et cotisations sociales prises en charge par la SEL) perçue par l’associé, et comptabilisée en recettes ;

- D’autre part, la comptabilisation en charges des cotisations sociales obligatoires déductibles (hors CSG/CRDS non déductible), des cotisations sociales facultatives déductibles (Madelin, PER..) et des éventuels frais professionnels non pris en charge directement par la SEL, telles que des frais de déplacement ou des indemnités kilométriques.

Ce dernier point est un point crucial. Quelles sont les frais professionnels que les professionnels de santé seront autorisés à déduire du résultat de leur BNC, en remplacement de l’abattement de 10% pour frais professionnels ?

Nous pouvons vraisemblablement nous attendre à une course à la facturation de frais de déplacement plus ou moins justifiées par l’activité professionnelle (congrès, frais de représentation..) avec des risques fiscaux plus ou moins importants. A nous, les experts comptables, de jouer pleinement notre rôle de conseil privilégié du chef d’entreprise.

INDEX DES NOTES

(1) https://bofip.impots.gouv.fr/bofip/6333-PGP.html/identifiant=BOI-RSA-GER-10-30-20231227

(2) Les mêmes règles s’appliquent aux associés gérants majoritaires de SELARL et aux associés de SELCA (Société d’exercice libéral en commandite par actions), lorsque ces rémunérations peuvent être distinguées de celle perçues au titre des fonctions de gérance.

(3 ) https://bofip.impots.gouv.fr/bofip/6333-PGP.html/identifiant=BOI-RSA-GER-10-30-20231227

(4) L’administration précise que l’absence de documents statutaires ou comptables fixant la rémunération des fonctions de gérant ou mesurant le temps passé à l’exercice de telles fonctions ne caractérise pas cette impossibilité.

(5) L’existence d’une telle activité peut être prouvée par un faisceau d’indices attestant une absence de lien de subordination avec la SEL, l’existence de moyens propres ou d’une clientèle ou patientèle propre.

(6) De manière exceptionnelle, l’affiliation au régime général peut être refusée si l’associé s’immisce dans la gestion de l’entreprise et agit en

gérant de fait ; Du fait de l’exercice de ses fonctions de mandataire de fait, il devient alors redevable des cotisations du travailleur indépendant, y compris sur les dividendes perçus excédant 10 % du capital social (pour la société ayant opté pour l’IS).

(2) Les mêmes règles s’appliquent aux associés gérants majoritaires de SELARL et aux associés de SELCA (Société d’exercice libéral en commandite par actions), lorsque ces rémunérations peuvent être distinguées de celle perçues au titre des fonctions de gérance.

(3 ) https://bofip.impots.gouv.fr/bofip/6333-PGP.html/identifiant=BOI-RSA-GER-10-30-20231227

(4) L’administration précise que l’absence de documents statutaires ou comptables fixant la rémunération des fonctions de gérant ou mesurant le temps passé à l’exercice de telles fonctions ne caractérise pas cette impossibilité.

(5) L’existence d’une telle activité peut être prouvée par un faisceau d’indices attestant une absence de lien de subordination avec la SEL, l’existence de moyens propres ou d’une clientèle ou patientèle propre.

(6) De manière exceptionnelle, l’affiliation au régime général peut être refusée si l’associé s’immisce dans la gestion de l’entreprise et agit en

gérant de fait ; Du fait de l’exercice de ses fonctions de mandataire de fait, il devient alors redevable des cotisations du travailleur indépendant, y compris sur les dividendes perçus excédant 10 % du capital social (pour la société ayant opté pour l’IS).